Wenn Sie selbstständiger Unternehmer sind, wissen Sie, wie wertvoll jeder Kilometer ist. Sie können eine Menge Geld bei Ihren Steuern sparen, wenn Sie Ihre gefahrenen Kilometer ordnungsgemäß erfassen. Das Verständnis von Steuergesetzen mag verwirrend klingen, aber genau dafür sind wir da, um Ihnen zu helfen. Wir haben eine kostenlose Vorlage für die Erfassung von Kilometerständen erstellt, mit der Sie Ihre geschäftlich zurückgelegten Kilometer ganz einfach nachverfolgen können.

In diesem Artikel zeigen wir Ihnen, wie Sie Ihre gefahrenen Kilometer für Steuerzwecke richtig erfassen und unsere kostenlose Vorlage nutzen können. Lesen Sie weiter, wenn Sie Hilfe bei der Berechnung Ihrer tatsächlichen Ausgaben benötigen – unsere App kann Ihnen dabei helfen, die Dinge ins Rollen zu bringen.

Hinweis: Die meisten Freiberufler sparen mehr Geld bei ihrer Steuererklärung, indem sie ihre tatsächlichen Ausgaben erfassen, anstatt ihre Kilometerleistung zu protokollieren und den Standardkilometerfreibetrag geltend zu machen. Für die geschäftliche Nutzung Ihres Fahrzeugs kann nur eine Methode geltend gemacht werden. Wenn Sie eine automatische Möglichkeit suchen, Ihre Fahrzeugkosten und andere Steuerabzüge zu verfolgen, probieren Sie Bonsai Tax aus. Unsere App scannt Ihre Bank-/Kreditkartenbelege, um Steuerabzüge zu ermitteln und Ihre Abzüge zu maximieren. Tatsächlich sparen Nutzer in der Regel 5.600 Dollar an Steuern. Probieren Sie eine hier eine kostenlose 7-Tage-Testversion.

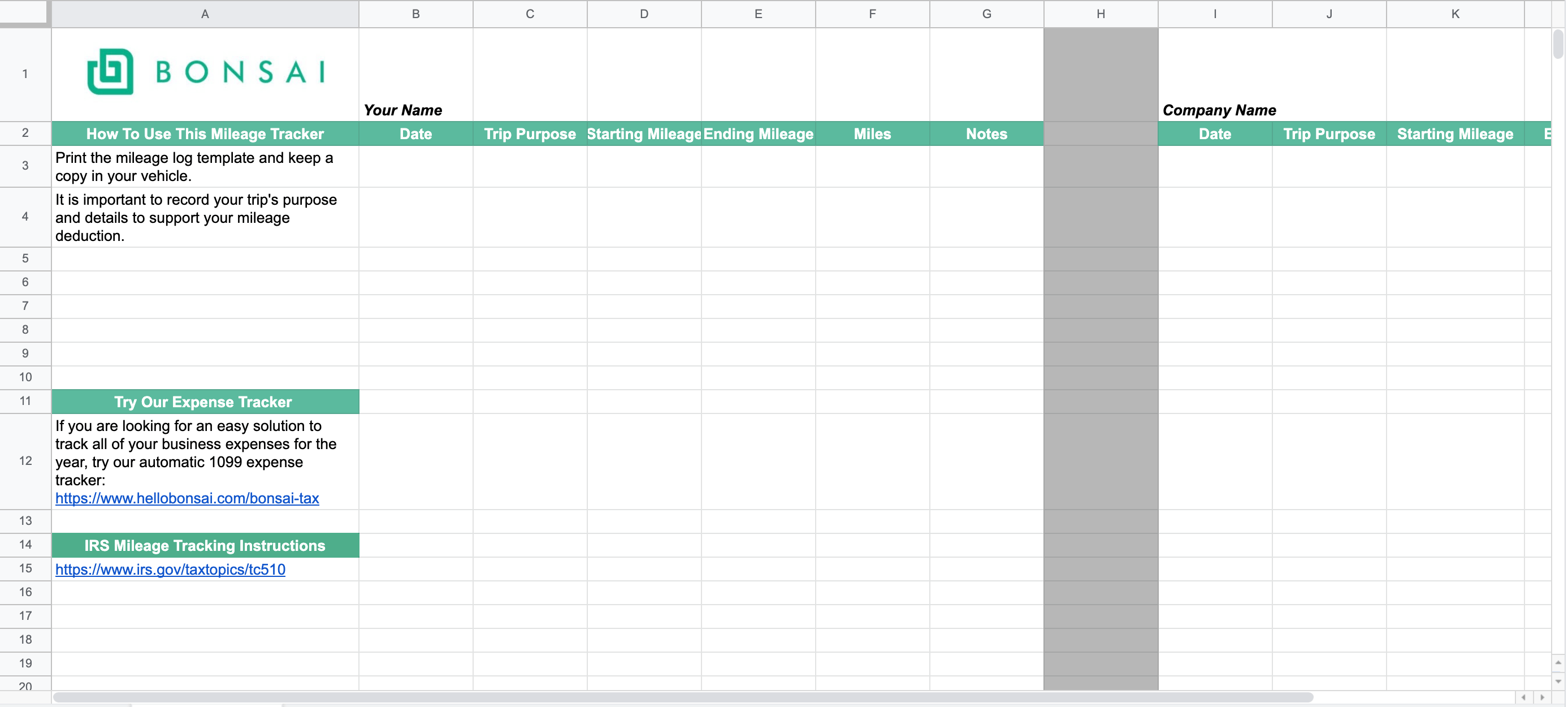

Erstellen Sie eine Kopie dieses Dokuments und laden Sie es herunter, um noch heute loszulegen!

So verwenden Sie diese kostenlose Vorlage für ein Fahrtenbuch

Es ist sehr wichtig, dass Sie Ihre Kilometerleistung konsequent nachverfolgen. Jede Reise, jedes Mal. Viele Leute zeichnen ihre Kilometer monatlich oder wöchentlich auf, aber das ist nicht empfehlenswert, da die Steuerbehörde diese Aufzeichnungen im Falle einer Prüfung nicht akzeptieren würde.

Sie müssen nicht unbedingt jedes Mal, wenn Sie Ihre Steuererklärung einreichen, das genaue Fahrtenbuch oder die Unterlagen für die von Ihnen geltend gemachten Kilometer zusammen mit Ihrem 1099-Formular einreichen. Wenn Sie jedoch ohne Belege oder Unterlagen zur Begründung Ihrer Steuerabzüge geprüft werden, geraten Sie in Schwierigkeiten. Schließlich wird die Steuerbehörde einen Nachweis über Ihre geschäftlich zurückgelegten Kilometer verlangen. Sie wissen ja, was man sagt: Vorsicht ist besser als Nachsicht.

Für eine bestimmte Reise benötigen Sie das Datum der Reise, die Startkilometer, die gefahrenen Kilometer, das Ziel und den Grund, warum es sich um eine Geschäftsausgabe handelt, in der Vorlage für das Kilometerprotokollblatt. Die genaue Aufzeichnung Ihrer Geschäftsreisen ist wichtig, um Ihren Anspruch zu überprüfen. Im Jahr 2021 betragen die Kilometerpauschalen 56 Cent pro Meile. Die US-Steuerbehörde IRS erlaubt Ihnen also einen Abzug von 56 Cent pro geschäftlich zurückgelegter Meile, und die Tabelle hilft Ihnen dabei, den Wert Ihrer Geschäftsreisen zu berechnen.

Verwendung des Kilometerprotokollformulars

Um das Fahrtenbuch auszufüllen, geben Sie einfach den Zweck Ihrer Fahrt ein und notieren Sie den Kilometerstand zu Beginn und am Ende der Fahrt. Die US-Steuerbehörde IRS verlangt nicht, dass Sie für jede Fahrt den Kilometerstand angeben. Sie müssen lediglich die Kilometerzahl und den Grund für jede Fahrt angeben. Der an die Steuerbehörde übermittelte Grund muss mit einem Namen, einem Unternehmen oder einem Zweck im Kilometerprotokoll einhergehen. Als Nächstes wollen wir uns damit befassen, wann eine Reise tatsächlich als Geschäftsreise gilt.

Eine Randbemerkung zum Erfassen von Kilometern

Denken Sie daran, zu Beginn des Jahres oder jeweils am 1. Januar die Kilometerstände Ihres Kilometerzählers im Kilometerprotokoll zu notieren. Sie benötigen diese Zahl, um die Gesamtkilometerleistung für Ihre Steuererklärung zu berechnen.

Hinweis: Wenn Sie sich die Mühe des Führens eines Kilometerstandsersparens möchten und stattdessen Ihre Ausgaben dokumentieren möchten, probieren Sie Bonsai Tax aus. Auftragnehmer sparen in der Regel viel mehr Geld, wenn sie diesen Weg gehen. Tatsächlich spart der durchschnittliche Nutzer durch die Nutzung unserer App 5.600 Dollar an Steuern. Wir scannen Ihre Bank-/Kreditkartenbelege, um Fahrzeug- und andere Steuerabschreibungen zu ermitteln. Wir übernehmen die ganze Arbeit für Sie. Überzeugen Sie sich selbst. Probieren Sie eine 7-tägige kostenlose Testversion.

Was zählt als geschäftlich zurückgelegte Kilometer für Selbstständige?

Bevor Sie unser kostenloses Fahrtenbuch verwenden, müssen Sie genau wissen, was als „geschäftlich zurückgelegte Kilometer“ gilt. Die Kilometer, die Sie von Ihrem Wohnort zu Ihrem Arbeitsplatz zurücklegen, gelten NICHT als geschäftlich zurückgelegte Kilometer. Nur wenn Sie für geschäftliche Zwecke fahren, erkennt die Steuerbehörde die Kilometerpauschale als absetzbar an. Wenn Sie jedoch von einem Arbeitsort zum anderen fahren müssen, würden diese Kilometer als Aufwand gelten.

Als Faustregel gilt: Wenn Sie die Kilometer freiwillig gefahren sind, handelt es sich wahrscheinlich um persönliche Ausgaben, und Sie können die Kilometer nicht steuerlich absetzen. Denken Sie daran, unsere Kilometerprotokollvorlage auszudrucken und in Ihrem Auto aufzubewahren. Die US-Steuerbehörde IRS empfiehlt, Kilometerstände mindestens drei Jahre lang aufzubewahren. Nach drei Jahren verjährt eine Prüfung.

Kommen wir nun dazu, wann eine Geschäftsreise für einen Kilometergeldabzug in Frage kommt.

Reise zum Flughafen

Die für Geschäftsreisen zum und vom Flughafen zurückgelegten Kilometer gelten als Geschäftsmeilen.

Fahrten für Besorgungen/Einkäufe

Wenn Sie für geschäftliche Zwecke fahren, sind die für die Geschäftsreise zurückgelegten Kilometer absetzbar. Beispiele hierfür wären Besuche bei der Bank, der Post oder einem Geschäft, um Vorräte zu kaufen. Auch wenn diese Geschäftsreisen geringfügig erscheinen mögen, können sich diese Meilen summieren.

Kundenbesuche

Wenn Sie ein Kundengespräch oder eine Reise zu einem Kunden haben, würden diese Meilen als Geschäftsausgaben gelten.

Home Office Ausnahme

Wenn Sie ein Heimbüro haben, das als ihr „Arbeitsplatz“ gilt, sind alle geschäftlich bedingten Fahrtkosten absetzbar. Die Reise kann als solche gelten, solange Sie die Voraussetzung des Hauptgeschäftssitzes erfüllen.

Ein Hinweis für Gig-App-Fahrer

Wenn Sie als freiberuflicher Uber-, Lyft-, Shipt- oder Grubhub-1099-Fahrer für Gig-Apps fahren, müssen Sie die Vorlage für das Fahrtenbuch nicht verwenden. Die Apps übernehmen automatisch die Erfassung Ihrer Kilometerleistung für Sie.

Sie können das Formular für das Fahrtenbuch ganz einfach in der App finden. Laden Sie einfach den Bericht im Excel-Format herunter, um Ihre Kilometerstände und die entsprechende Erstattung am Jahresende zu erhalten.

Verwendung der Istkostenmethode anstelle der Kilometererfassung

Beachten Sie, dass Sie bei Wahl der Standard-Kilometerpauschale keine Betriebskosten für Ihr Auto wie Wartung und Reparaturen, Benzin, Versicherung, Öl und Kfz-Zulassungsgebühren absetzen können. All diese Punkte werden bei der vom IRS festgelegten Kilometerpauschale berücksichtigt.

Wie bereits erwähnt, entspricht die Kilometerpauschale, die Sie als Kleinunternehmer geltend machen können, in der Regel dem niedrigeren Freibetrag.

Ich zeige Ihnen ein Beispiel dafür, wie Sie Ihre tatsächlichen Ausgaben im Vergleich zu den Meilen verfolgen können.

Wenn Ihr Kilometerprotokoll zeigt, dass Sie im Laufe des Jahres insgesamt 4.000 Kilometer für geschäftliche Zwecke gefahren sind, können Sie im Jahr 2021 nur 2.160 Dollar absetzen. Da das Formular für das Fahrtenbuch Ihre geschäftlich zurückgelegten Kilometer erfasst, können Sie diese Zahl von Ihrer Gesamtkilometerzahl abziehen, um eine gute Vorstellung von Ihren privaten Kilometern zu erhalten.

Die einzigen weiteren Ausgaben, die Sie absetzen können und die bei der Berechnung der Standardkilometerpauschale nicht berücksichtigt werden, sind:

- die Zinsen für Ihren Autokredit

- Parkgebühren und Mautgebühren für Geschäftsreisen

- die beim Kauf des Fahrzeugs entrichtete Kfz-Steuer.

Es gibt viele Apps zur Erfassung von Fahrleistungen, die Sie anstelle eines Fahrtenbuchs verwenden können, um Ihre steuerlich absetzbaren Kilometer zu dokumentieren. Sie müssen lediglich Ihre Fahrten in private und geschäftliche Fahrten einteilen, und die App berechnet für Sie die Kilometerpauschale bzw. die Erstattung.

Nun schlüsseln wir die Ausgaben wie Reifen, Benzin, Wartung, Wertminderung und Versicherung auf und multiplizieren diese Summe mit dem Verhältnis der geschäftlich zurückgelegten Fahrstrecke für die alternative Methode.

Verwendung der alternativen Methode

Wir verwenden nationale Durchschnittswerte als Alternative zur Inanspruchnahme eines Standard-Kilometergeldabzugs...

- Reifenkosten – ca. 637 $ (durchschnittliche Kosten für den Austausch von 4 Reifen)

- Kraftstoffkosten – 600 Gallonen x 3,36 $ (durchschnittliche Kraftstoffkosten) = 1938 $

- Abschreibung – Auto im Wert von 25.000 $, abgeschrieben über 3 Jahre = 2.334 $

- Versicherungskosten – 1.674 $/Jahr für Vollkasko

- Wartung – 792 $ pro Jahr

- SONSTIGES – 160 $ für AAA oder sonstige Ausgaben

Wenn wir nun alle diese Ausgaben addieren, ergibt sich ein Gesamtbetrag von 7.525 $. Nehmen wir an, Sie haben Ihr Fahrzeug zu 50 % für geschäftliche Zwecke genutzt. Ihr Gesamtabzug würde also 3767 $ betragen. Sie sehen, die Erfassung der Ausgaben anstelle der insgesamt für geschäftliche Zwecke zurückgelegten Kilometer in einer Tabelle kann für Ihre Steuererklärung von Vorteil sein.

Hinweis: Wenn Sie keine Zeit mit der Erfassung Ihrer Kilometerleistung verschwenden möchten und stattdessen Ihre sonstigen Ausgaben nachverfolgen möchten, um die geschäftliche Nutzung Ihres Fahrzeugs steuerlich geltend zu machen, kann Bonsai Tax Ihnen dabei helfen. Fordern Sie hier Ihre 7-tägige kostenlose Testversion hier. Auch hier sparen die Nutzer durchschnittlich 5.600 Dollar.

Probieren Sie unsere Vorlage für das Fahrtenbuch aus...

Wenn Sie dieses Jahr Zeit und Geld bei Ihren Steuern sparen möchten, ist es wichtig, dass Sie wissen, wie hoch der Steuerabzug für geschäftlich zurückgelegte Kilometer ist. Geschäftsmeilen sind die Entfernungen, die ein Unternehmer im Rahmen seiner Arbeit zurücklegt. Dazu gehören Reisen für geschäftliche Aufgaben, die Sie tagsüber erledigen können (z. B. Besorgungen machen oder Vorräte abholen).

Die US-Steuerbehörde IRS hat spezifische Richtlinien dazu, was als „geschäftlich“ zurückgelegte Kilometer gilt. Überprüfen Sie diese daher unbedingt, bevor Sie loslegen! Wir hoffen, dass Ihnen unsere Vorlage für das Fahrtenbuch dabei hilft, den Überblick über Ihre gefahrenen Kilometer zu behalten. Vergessen Sie nicht, die Tabelle auszudrucken und in Ihrem Fahrzeug aufzubewahren. Erfassen Sie Ihre Kilometerleistung für jede Fahrt, um genaue Aufzeichnungen zu führen.

Wenn Sie Fragen zur qualifizierten Kilometerleistung oder zur Steuererklärung haben...

Das Team von Bonsai empfiehlt Ihnen immer , sich an einen Steuerberater zu wenden, um eine genaue Beratung zur Kilometerpauschale zu erhalten. Die Steuergesetze der IRS ändern sich ständig, und es liegt in Ihrer Verantwortung, Ihre Steuern ordnungsgemäß einzureichen. Wenn Sie Fragen zu Ihrer individuellen Situation oder dazu haben, welche Reisen als abzugsfähig gelten, wenden Sie sich an einen Wirtschaftsprüfer.